Notre tableau publié il y a quelques jours a fait beaucoup de bruit. Et pour cause. Il est saisissant car nous avons pu montrer que le total des charges payées par l’employeur et par l’employé pourrait représenter une somme plus élevée que le montant du salaire net : 101 %. C’est deux ou trois fois plus que dans les autres pays européens comme l’Allemagne, les Pays-Bas ou le Royaume-Uni. Cette charge est pénalisante pour l’employé car il s’agit de l’argent qui devrait lui revenir grâce aux richesses créées par l’entreprise dans laquelle il travaille.

Comme nous l’avons dit plusieurs fois, cette somme devrait lui être versée intégralement. Ce serait alors à lui de choisir les assurances qui lui conviennent. Libre et responsable. De cette manière, il aurait aussi une idée juste de ce que représente effectivement son travail et de ce que lui prend l’Etat. Pour que cela soit clair, pour ceux qui ne seraient pas convaincus, voici plus bas une liste des taxes et contributions sur les salaires. Il suffit de prendre une calculette et de faire l’addition (ou de demander à… l’URSSAF). Bien sûr, les chiffres diffèrent en fonction des salaires mais, à la fin, c’est bien l’Etat qui encaisse le plus.

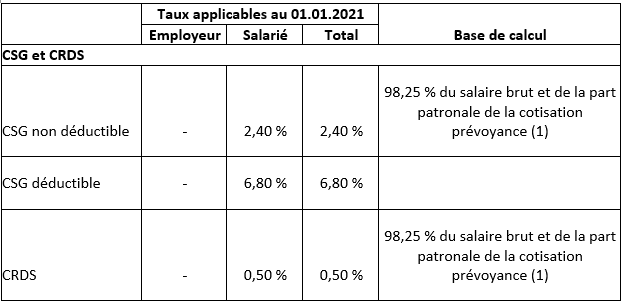

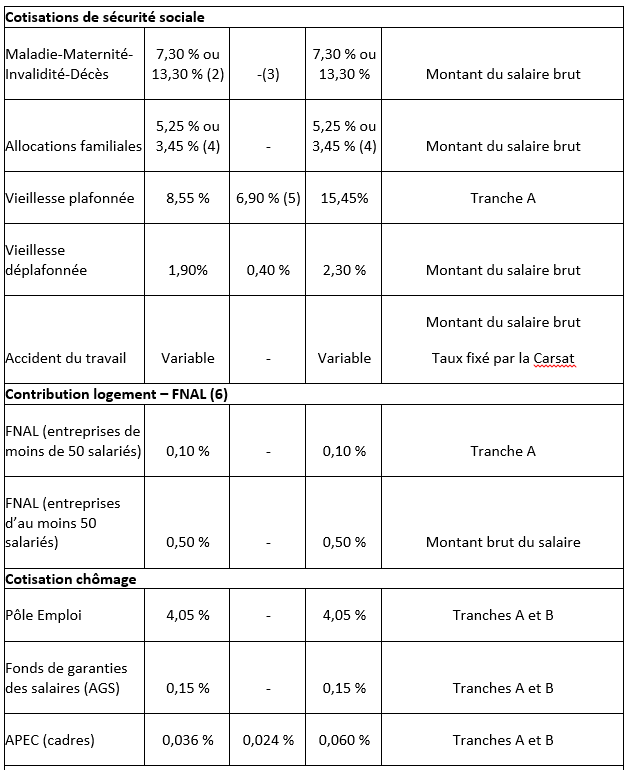

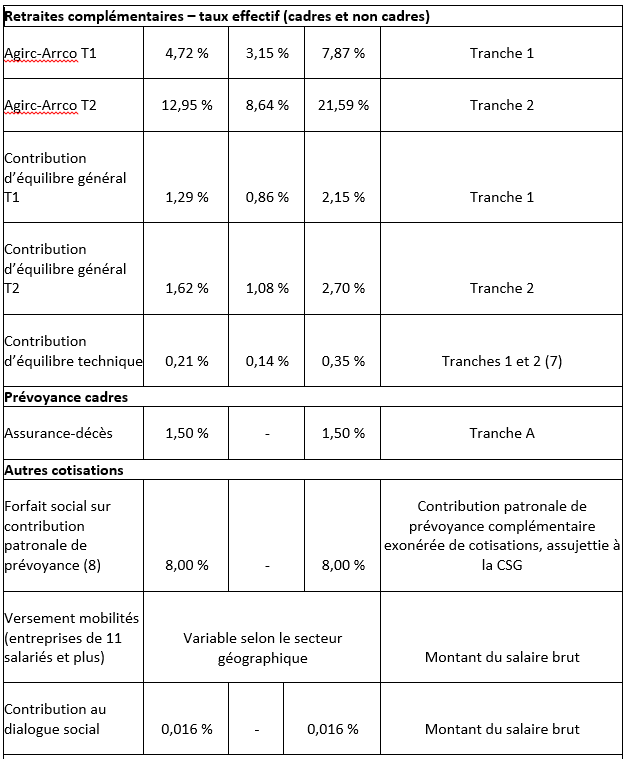

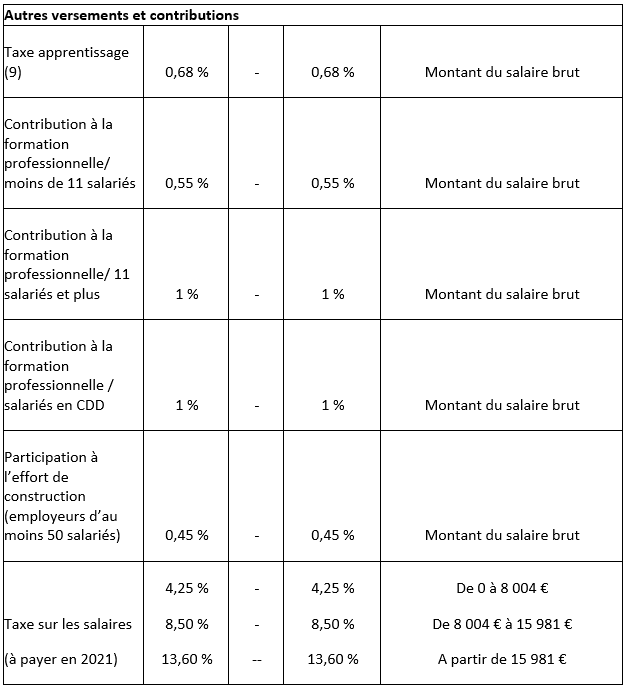

Tableau récapitulatif des charges sociales salariales et patronales applicables au 1er janvier 2021.

Détail des seuils :

• Tranche A : dans la limite du plafond mensuel de la sécurité sociale, soit 3 428 €

• Tranche B : de 1 à 4 fois le plafond mensuel de la sécurité sociale, soit de 3 428 € à 13 712 €

• Tranche C : de 4 à 8 fois le plafond mensuel de la sécurité sociale, soit de 13 712 € à 27 424 €

• Tranche 1 : dans la limite du plafond mensuel de la sécurité sociale, soit 3 428 €

• Tranche 2 : de 1 à 8 fois le plafond mensuel de la sécurité sociale, soit de 3 428 € à 27 424 €

(1) L’abattement de 1,75 % ne s’applique qu’à hauteur des rémunérations n’excédant pas 4 fois le plafond de la sécurité sociale ; au-delà la CSG et la CRDS sont calculées sur 100 % de la rémunération.

(2) Le taux des cotisations patronales d’assurance maladie est réduit de 6 points pour les salariés dont la rémunération n’excède pas 2,5 Smic (soit 46 637,50€ sur l’année2021), pour les employeurs éligibles au dispositif de réduction générale de cotisations sociales, portant le taux de cotisation à 7,30 % au lieu de 13,30 %. Ces taux intègrent la contribution sociale de solidarité pour l’autonomie des personnes âgées et handicapées (CSA) fixée à 0,30 %.

(3) Pour les départements du Haut-Rhin, du Bas-Rhin et de la Moselle, une cotisation salariale supplémentaire de 1,50 % est due. Pour les salariés fiscalement domiciliés à l’étranger, la cotisation salariale d’assurance maladie est de 5,50 %.

(4) Pour les employeurs éligibles à la réduction générale, le taux de la cotisation patronale d’allocations familiale est fixé à 3,45 % pour les salariés dont la rémunération n’excède pas 3,5 fois le montant du Smic calculé sur un an (soit 65 292,50 € sur l’année 2021). Dans les autres cas, le taux de la cotisation allocations familiales reste fixé à 5,25 %.

Des taux spécifiques sont appliqués pour :

les journalistes : un taux réduit de 2,76 % pour les employeurs éligibles à la réduction générale, ou un taux plein de 4,20 %

les artistes du spectacle : un taux réduit de 2,42 % pour les employeurs éligibles à la réduction générale, ou un taux plein de 3,68 %

(5) La cotisation patronale d’assurance vieillesse plafonnée est fixée à 6,90 % pour les employeurs de VRP multicartes.

(6) A partir du 1er janvier 2020, l’atteinte ou le franchissement du seuil d’effectif ne produit d’effet qu’après 5 années civiles consécutives d’atteinte ou de franchissement du seuil. Aussi, une entreprise qui atteint le seuil de 50 salariés en 2021 n’aura à payer la contribution au taux de 0,50 % qu’en 2026 si son effectif ne repasse pas sous le seuil de 50.

(7) La contribution d’équilibre technique est due pour les rémunérations qui excèdent le plafond mensuel de Sécurité Sociale (soit 3 428 € en 2021).

(8) Le forfait social de 8 % appliqué à la contribution patronale de prévoyance complémentaire s’applique aux entreprises de 11 salariés et plus (à compter du 1er janvier 2020, le franchissement à la hausse d’un seuil d’effectif ne sera pris en compte que sera lorsque ce seuil aura été atteint ou dépassé pendant 5 années civiles consécutives) ; le forfait social s’applique au taux de 20 % sur d’autres éléments de rémunération (notamment sur les sommes versées au titre de la participation, de l’intéressement, des plans d’épargne salariale, etc.)

(9) Le taux est fixé à 0,44 % dans les départements du Haut-Rhin, du Bas-Rhin et de la Moselle.

Les entreprises de plus de 250 salariés qui ne respectent pas leurs obligations en matière de quota d’apprentissage peuvent être soumises à une contribution supplémentaire.